重磅发布|中国食糖产业发展与投资研究报告(2023-2024)

2024-03-08 19:13:11 艾格农业数据库(Cnagri Database) 点击: 请关注艾格农业微信公众号,获取更多精彩文章

2022/23榨季,全球食糖出现减产,供需缺口再现,食糖贸易流紧张,全球糖价暴涨。国内食糖产量预期由增转降,糖价高涨,糖企经营情况好转。国产糖供应不足的情况下,食糖进口却面临利润不佳乃至亏损的境地,糖浆、预混粉等非正规食糖品种进口量则再创新高。政府出于稳定糖价的目的,时隔多年后,在9月末开启国储糖拍卖。

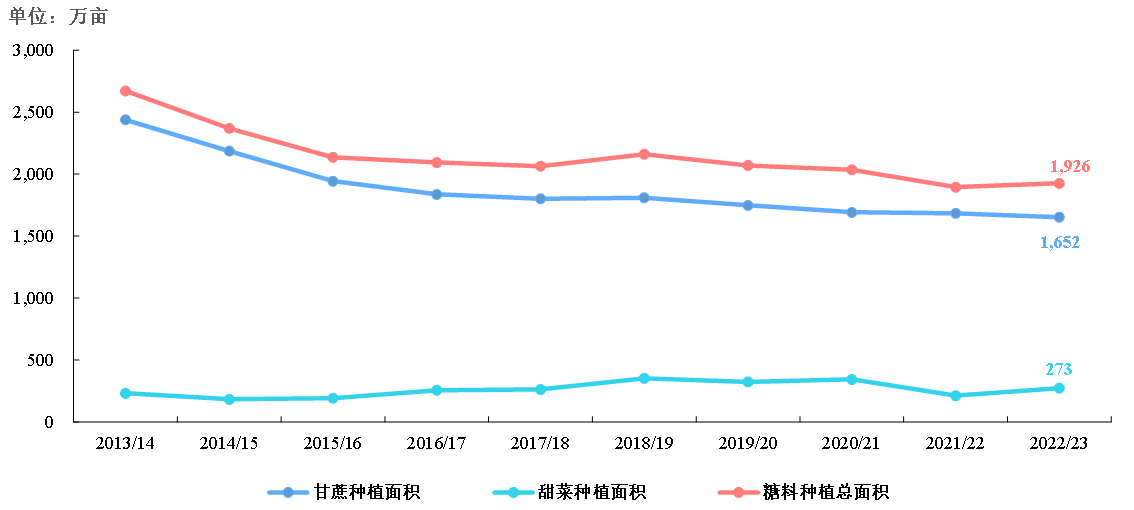

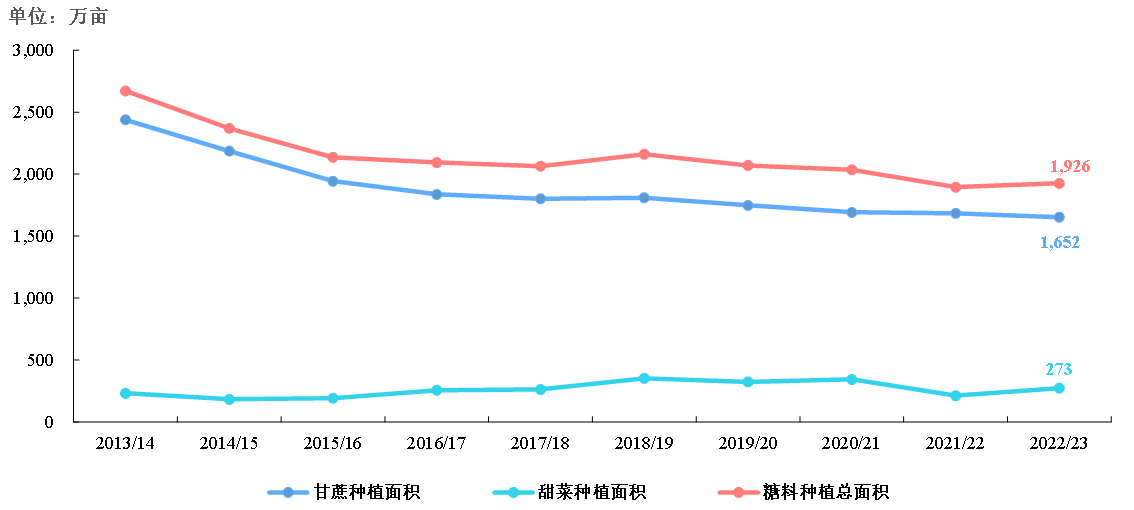

1.甜菜种植面积大增,带动国内糖料种植面积同比增长1.6%

2022/23榨季,全国糖料种植面积为1,926万亩,同比增长1.64%。其中糖料蔗面积1,652万亩,同比下降1.84%,甜菜面积273万亩,同比增加28.77%。糖料种植面积的增减主要受种植效益影响。2022/23榨季糖料蔗收购价多保持稳定,而化肥价格飙涨、用工成本居高不下,甘蔗种植效益低于水果和桉树等速生林,甘蔗面积被其他作物挤占;而甜菜收购价涨幅普遍超百元,来到600元/吨一线,刺激种植积极性增长、面积增加。

《全国种植业十四五规划》提出,“‘十四五’期间,着力稳定种植面积,建设桂中南、滇西南、粤西三大甘蔗优势产区和华北、西北两大甜菜优势产区。到2025年,全国糖料种植面积稳定在2,300万亩左右,其中甘蔗面积2,000万亩左右,甜菜面积300万亩左右;糖料总产量1.2亿吨以上”,即与《规划》中所提到的“2020年糖料面积2,353万亩”保持同一水平。

2023/24榨季,广西、云南、海南等省(区)甘蔗收购价分别涨至510元/吨(高糖品种+30元/吨)、440元/吨(一类品种+30元/吨)、530元/吨,较上榨季吨价分别上涨20元、20元和30元,刺激种植积极性的增加;甜菜收购价则依然保持在高位。由于统计口径的不同,中国糖协的数据与《规划》中提到数据存在一定差异(糖协数据显示2020年全国糖料种植面积为2,035万亩),但从趋势上看,未来几年我国糖料种植面积维持在2020年水平的目标实现难度不大。

数据来源:中国糖业协会

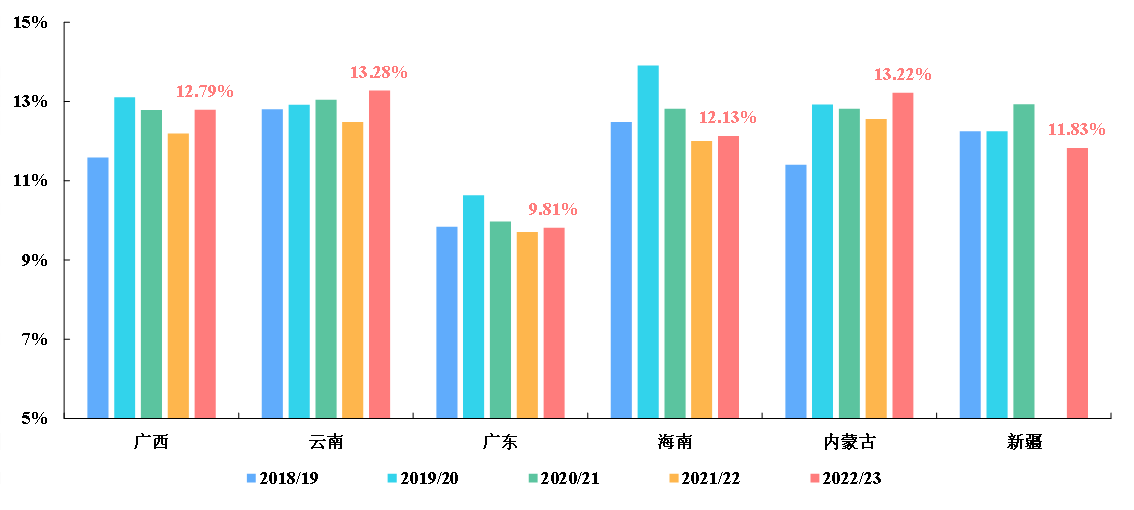

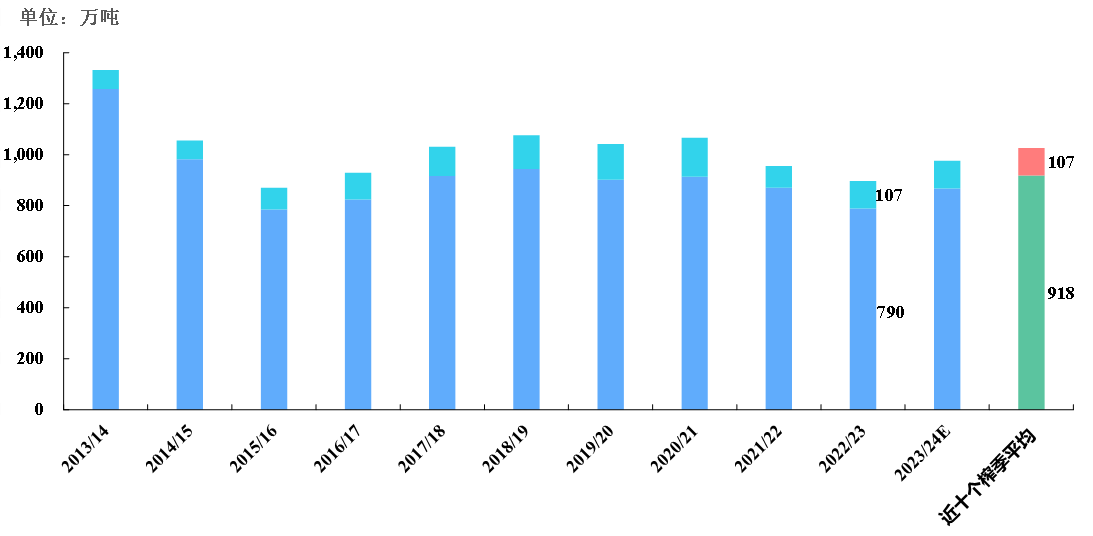

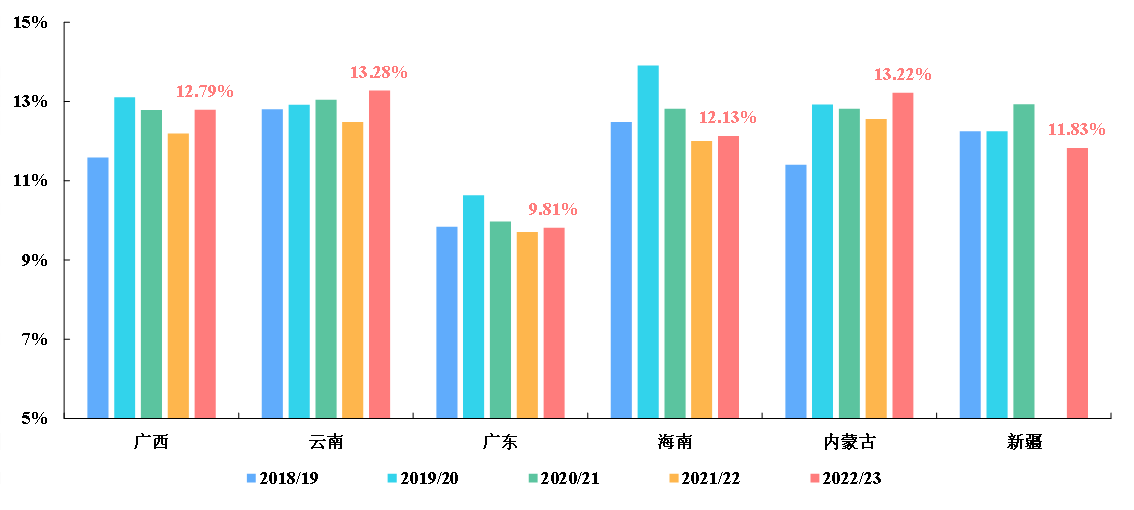

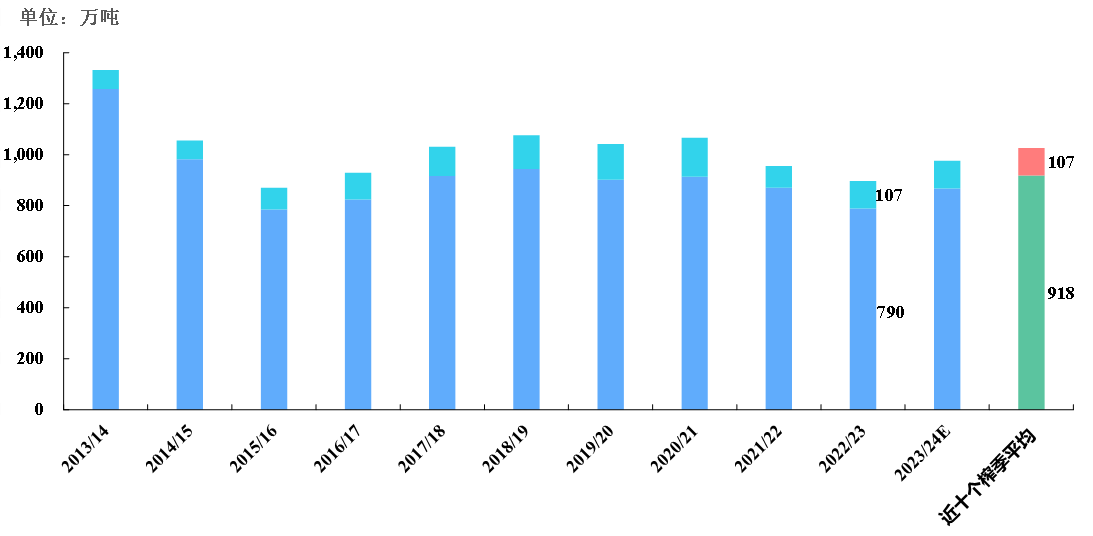

2.干旱影响下,国内食糖产量降为近十个榨季次低

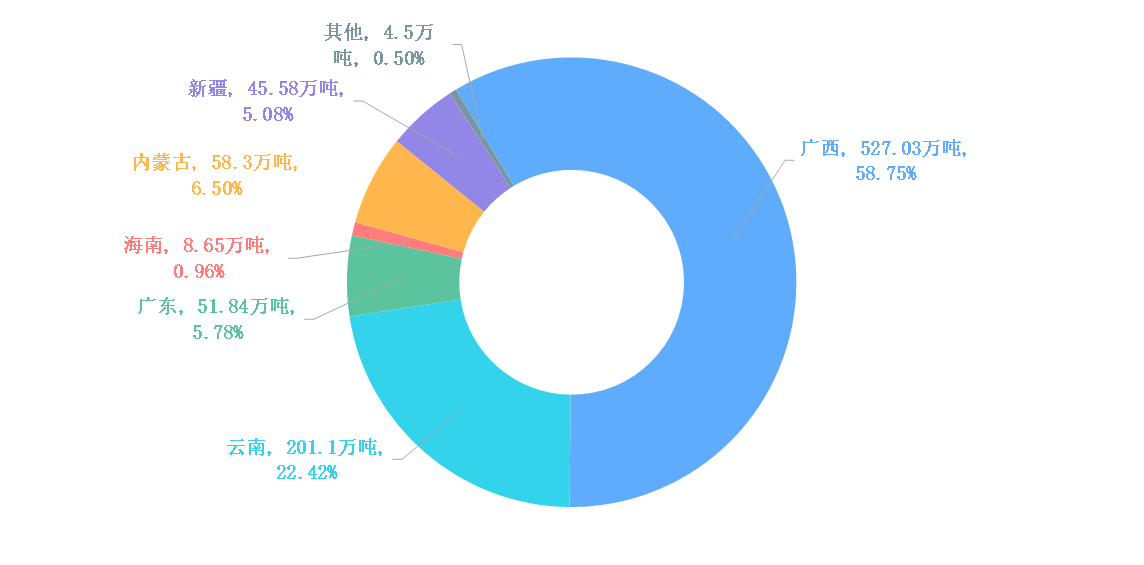

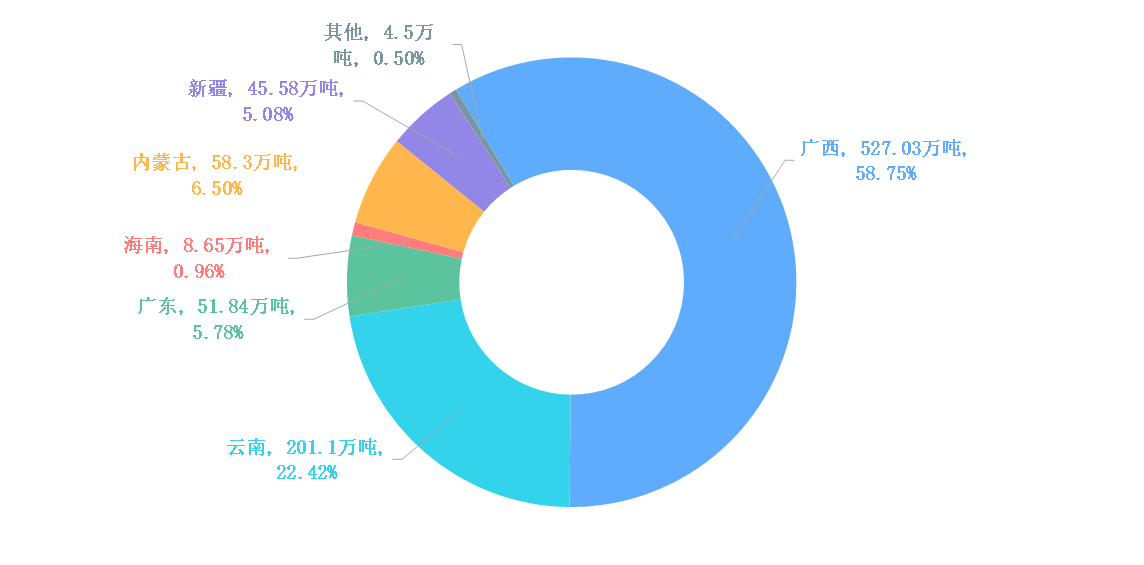

2022/23榨季,国内食糖出现明显减产,全国食糖产量降至897万吨,为近十个榨季以来次低水平。其中甘蔗糖产量790万吨,甜菜糖产量107万吨,同比分别下降9.19%、增长24.42%。

干旱影响下广西减产明显。2022/23榨季糖产量的下降主要受全国最大产糖省区-广西减产影响。2022年广西因天气干旱,造成榨季后半程收割的甘蔗出现严重的空心化,入榨量最终定格在4122.13万吨,较前一榨季减少897万吨,即便整体出糖率提高,但仍无法挽回减产颓势。

新疆和内蒙古甜菜糖合计增产超20万吨。2022/23榨季,甜菜收购价大幅上调,刺激甜菜从玉米等竞争作物中收复失地,加上出糖率的提高,共同影响下新疆和内蒙古分别增产12万吨和9万吨,产量分别达到46万吨和58万吨。

数据来源:中国糖业协会,BOABC数据库

数据来源:中国糖业协会,BOABC数据库

数据来源:中国糖业协会,BOABC数据库

数据来源:中国糖业协会,BOABC数据库

数据来源:中国糖业协会,BOABC数据库

3.全球糖价飙涨,国内涨幅弱于全球

2022/23榨季,全球食糖减产,供应出现短缺,主要出口国如巴西、印度等出现堵港或缩减出口规模情况,全球食糖贸易流趋于紧张。同时,厄尔尼诺现象将形成的预期,又刺激市场对2023/24榨季糖料生产的担忧,进一步推动全球糖价上涨。11号原糖价格主力合约价格从2022年10月初的17.42美分/磅涨至2023年9月底的26.27美分/磅,涨幅超过50%,而价格高点更是达27.44美分/磅。

国内食糖既受全国减产、销售进度偏快影响,又受国际糖价上涨影响,糖价大体呈持续上涨态势。全国一级白砂糖批发均价由榨季初的5,880元/吨涨至榨季末的7,650元/吨,涨幅约30%,其中价格高点曾达7,831元/吨。

数据来源:ICE,BOABC数据库

数据来源:ICE,BOABC数据库

4.进口利润不佳,食糖进口萎靡

我国年食糖消费量在1,400-1,500万吨,国内产量仅能满足60-70%的需求,进口食糖在保障我国食糖供应方面发挥着重要作用。食糖进口量受进口许可证发放和进口效益共同影响。

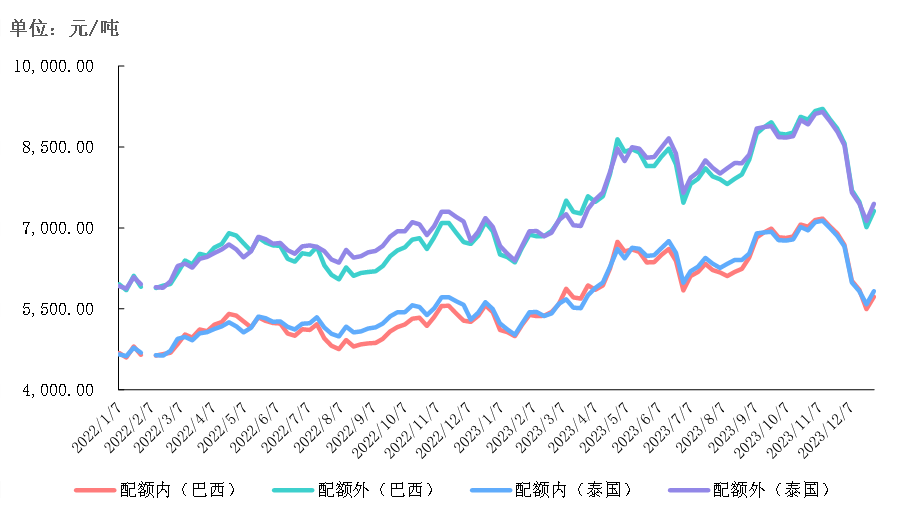

2023年国际糖价大幅上涨,国内糖价虽也有上涨,但涨幅远不及国际糖价,二者间价差被压缩。此外,虽国际海运运费有所回落,但受美元对人民币升值影响,原糖进口加工利润被进一步压缩。

2023年我国食糖进口配额(进口关税15%)稳定在194.5万吨,进口价格利润尚能保持为正,而配额外原糖进口利润亏损扩大。全榨季配额内原糖进口加工平均利润为564元/吨,较前一榨季减少269元/吨;配额外原糖进口加工亏损1,087元/吨,较前一榨季亏损扩大563元/吨。

数据来源:BOABC数据库

数据来源:BOABC数据库

利润不佳导致进口量低迷。2022/23榨季我国共进口食糖388万吨,同比减少27%。糖浆、预混粉等形式的产品进口量则继续增长,达到160万吨,同比增幅达到36%。我国食糖出口规模较小,虽2022/23榨季出口同比增长16.61%,但也仅达为18万吨。

数据来源:海关总署,BOABC数据库

5.其他事件

此外,2023年食糖市场还发生许多事件,如国务院表态将支持内蒙古甜菜生产、多地发布糖料/糖业支持政策、中国与巴西达成本币结算协议、国储糖时隔多年再次开拍等等,都影响着中国糖业未来发展进程。

而作为食糖的替代产品,代糖市场同样波云诡谲,阿斯巴甜致癌等级被从3类(致癌程度不确定)上调至2B类(可能对人类致癌)、赤藓糖醇价格大跌及遭遇欧盟反倾销调查、D-阿洛酮糖-3-差向异构酶获批等等,也或多或少对我国食糖产业产生着影响。

6.未来展望

2023/24榨季全球食糖处于紧平衡或略有盈余状态,国内产量有望恢复。4月份巴西进入2024/25榨季,其压榨进度及出口情况将重新成为市场焦点,预计新榨季巴西中南部食糖产量将增至4,260万吨,出口依然保持强劲;北半球受天气影响减弱,产量有恢复预期,供需可能更加宽松。国内方面,截至2月底甜菜糖生产已经结束,甘蔗糖生产正酣,总体预计2023/24榨季我国食糖呈增产状态。

市场总是机会与挑战并存,糖料价格处于高位,糖企效益如何,未来投资又该望向哪边?糖浆和预混粉进口量逐年增长,新榨季又会如何变化?“减糖”风潮下,我国食糖消费又会如何演变?艾格农业近期即将推出《中国食糖产业发展与投资研究报告(2023-2024)》,报告将重点从国内食糖的行业政策、糖料种植、生产、消费、贸易、行业整体运行现状出发,结合国际食糖供需进行系统的分析和梳理,总结并预判国内食糖市场的发展趋势和投资机会,力求客观、准确,为关注中国食糖产业的业界人士提供决策参考,敬请期待!

第一部分 国际糖业篇

1 全球糖市基本稳定

1.1 2022/23年度全球食糖供需变化

1.1.1 全球食糖产量同比减少2.96%

1.1.2 全球食糖消费变化

1.2 2022/23年度全球食糖贸易变化

1.2.1 全球食糖贸易量约6,000万吨,预计下年度贸易量增加近5%

1.2.2 全球食糖出口国集中化程度高,巴西、印度合计出口量占比近六成

1.2.3 全球食糖进口国分散,印度尼西亚和中国处于前两位

1.3 2022/23年度全球食糖价格走势

2 全球主要国家和地区的食糖供求分析

2.1 巴西

2.2 印度

2.3 美国

2.4 欧盟

2.5 泰国

3 2023/24年度全球糖业预测

第二部分 国内糖业篇

4 2022/23榨季中国食糖产业政策分析

4.1 食糖进口关税配额内总量维持在194.5万吨

4.2 云南德宏州推动蔗糖产业高质量发展三年行动计划(2023—2025年)

4.3 广西印发《广西深化糖料蔗良种良法技术推广工作实施方案》,加大对机收推广力度

4.4 广西上调甘蔗收购价,继续执行“首付价格+二次联动价”制度

4.5 中国糖料补贴政策汇总

4.5 国务院将支持内蒙古甜菜稳产

4.6 中国与巴西达成本币结算协议,未来食糖贸易有望更加顺畅

5 2022/23榨季中国糖料作物种植

5.1 甘蔗种植

5.1.1 甘蔗种植面积减少

5.1.2 甘蔗种植高度集中

5.1.3 甘蔗单产水平仍有提升潜力

5.1.4 四大因素制约甘蔗全程机械化发展

5.1.5 甘蔗种植效益较水果差

5.2 甜菜种植

5.2.1 甜菜种植面积大幅下降

5.2.2 内蒙古仍是最大的甜菜产区,但面积减少严重

5.2.3 甜菜机械化生产程度高,但机械化质量较低

5.2.4 中国甜菜的种植效益及竞争作物比较

5.3 中国糖料种植面临的问题及困境

6 2022/23榨季中国食糖生产分析

6.1 中国食糖产量减少

6.1.1 甘蔗糖生产情况

6.1.2甜菜糖生产情况

6.2 压榨糖厂分布及规模

6.2.1中国压榨糖厂数量变化

6.2.2中国压榨糖厂糖料压榨能力变化

6.2.3 中国压榨糖厂其它生产技术经济指标

6.3 中国制糖行业面临的问题及困境

7 2022/23榨季中国食糖贸易及精炼加工分析

7.1 食糖进口量减少,出口量继续增长

7.1.1 食糖进口数量回落

7.1.2 食糖进口来源国集中度增加

7.1.3 中国食糖出口达近年来高峰

7.1.4 中国食糖进出口企业注册地集中度较高

7.2 糖浆和预混粉进出口量均再创新高

7.2.1 糖浆和预混粉进口量破记录,东南亚是主要进口来源

7.2.2 “其他固体糖”是出口主力,出口量亦创新高

7.3 原糖加工产能利用不足

7.3.1 原糖加工产能严重过剩

7.3.2 配额内外原糖加工利润继续恶化

7.4 中国食糖贸易及精炼加工面临的问题及影响

8 2022/23榨季中国食糖消费分析

8.1 食糖消费量分析

8.1.1中国食糖总消费量分析

8.1.2中国食糖人均消费分析

8.2 中国食糖工业消费量变化

8.3 居民消费量变化

9 2022/23榨季中国替代品分析

9.1 淀粉糖分析

9.1.1 2023年中国淀粉糖产量和消费量估算

9.2 甜味剂市场分析

9.2.1 糖精

9.2.2 甜蜜素

9.2.3 阿斯巴甜

9.2.4 安赛蜜

9.2.5 三氯蔗糖

9.2.6 纽甜

9.2.7赤藓糖醇

9.2.8阿洛酮糖

9.2.9甜菊糖苷

10 2022/23榨季中国食糖市场分析及2023/24榨季预测

10.1 中国食糖供求平衡分析及预测

10.1.1 国内食糖供需缺口分析

10.1.2 预计进口量分析

10.2 中国食糖市场价格走势分析及预测

10.2.1 中国国内糖价走势分析

10.2.2 影响中国糖价走势的因素及未来走势变化

第三部分 重点企业运营及行业投资篇

11 上市企业经营状况分析

11.1 中粮糖业

11.1.1 企业基本概况

11.1.2 关键竞争要素

11.1.3 投资动向

11.1.4 经营状况分析

11.2 广农糖业

11.3 粤桂股份

11.4 华资实业

11.5 内蒙古佰惠生

11.6 冠农股份

12 中国食糖行业投资分析

12.1 2022年中国食糖行业重点投资项目汇总

12.2 中国食糖产业投资机会与投资风险分析

12.2.1 行业投资机会

12.2.2 中国食糖行业投资风险分析

1.甜菜种植面积大增,带动国内糖料种植面积同比增长1.6%

2022/23榨季,全国糖料种植面积为1,926万亩,同比增长1.64%。其中糖料蔗面积1,652万亩,同比下降1.84%,甜菜面积273万亩,同比增加28.77%。糖料种植面积的增减主要受种植效益影响。2022/23榨季糖料蔗收购价多保持稳定,而化肥价格飙涨、用工成本居高不下,甘蔗种植效益低于水果和桉树等速生林,甘蔗面积被其他作物挤占;而甜菜收购价涨幅普遍超百元,来到600元/吨一线,刺激种植积极性增长、面积增加。

《全国种植业十四五规划》提出,“‘十四五’期间,着力稳定种植面积,建设桂中南、滇西南、粤西三大甘蔗优势产区和华北、西北两大甜菜优势产区。到2025年,全国糖料种植面积稳定在2,300万亩左右,其中甘蔗面积2,000万亩左右,甜菜面积300万亩左右;糖料总产量1.2亿吨以上”,即与《规划》中所提到的“2020年糖料面积2,353万亩”保持同一水平。

2023/24榨季,广西、云南、海南等省(区)甘蔗收购价分别涨至510元/吨(高糖品种+30元/吨)、440元/吨(一类品种+30元/吨)、530元/吨,较上榨季吨价分别上涨20元、20元和30元,刺激种植积极性的增加;甜菜收购价则依然保持在高位。由于统计口径的不同,中国糖协的数据与《规划》中提到数据存在一定差异(糖协数据显示2020年全国糖料种植面积为2,035万亩),但从趋势上看,未来几年我国糖料种植面积维持在2020年水平的目标实现难度不大。

图,中国糖料类种植面积(2013/14-2022/23榨季)

数据来源:中国糖业协会

2.干旱影响下,国内食糖产量降为近十个榨季次低

2022/23榨季,国内食糖出现明显减产,全国食糖产量降至897万吨,为近十个榨季以来次低水平。其中甘蔗糖产量790万吨,甜菜糖产量107万吨,同比分别下降9.19%、增长24.42%。

干旱影响下广西减产明显。2022/23榨季糖产量的下降主要受全国最大产糖省区-广西减产影响。2022年广西因天气干旱,造成榨季后半程收割的甘蔗出现严重的空心化,入榨量最终定格在4122.13万吨,较前一榨季减少897万吨,即便整体出糖率提高,但仍无法挽回减产颓势。

新疆和内蒙古甜菜糖合计增产超20万吨。2022/23榨季,甜菜收购价大幅上调,刺激甜菜从玉米等竞争作物中收复失地,加上出糖率的提高,共同影响下新疆和内蒙古分别增产12万吨和9万吨,产量分别达到46万吨和58万吨。

图,国内主要产糖区糖料出糖率(2018/19-2022/23榨季)

数据来源:中国糖业协会,BOABC数据库

数据来源:中国糖业协会,BOABC数据库图,中国食糖产量(2013/14-2022/23榨季)

数据来源:中国糖业协会,BOABC数据库

图,2022/23榨季全国主要省(区)食糖产量及占比

数据来源:中国糖业协会,BOABC数据库

数据来源:中国糖业协会,BOABC数据库3.全球糖价飙涨,国内涨幅弱于全球

2022/23榨季,全球食糖减产,供应出现短缺,主要出口国如巴西、印度等出现堵港或缩减出口规模情况,全球食糖贸易流趋于紧张。同时,厄尔尼诺现象将形成的预期,又刺激市场对2023/24榨季糖料生产的担忧,进一步推动全球糖价上涨。11号原糖价格主力合约价格从2022年10月初的17.42美分/磅涨至2023年9月底的26.27美分/磅,涨幅超过50%,而价格高点更是达27.44美分/磅。

国内食糖既受全国减产、销售进度偏快影响,又受国际糖价上涨影响,糖价大体呈持续上涨态势。全国一级白砂糖批发均价由榨季初的5,880元/吨涨至榨季末的7,650元/吨,涨幅约30%,其中价格高点曾达7,831元/吨。

图,11号原糖主力合约价格与南宁白砂糖价格走势(2019-2023年)

数据来源:ICE,BOABC数据库

数据来源:ICE,BOABC数据库4.进口利润不佳,食糖进口萎靡

我国年食糖消费量在1,400-1,500万吨,国内产量仅能满足60-70%的需求,进口食糖在保障我国食糖供应方面发挥着重要作用。食糖进口量受进口许可证发放和进口效益共同影响。

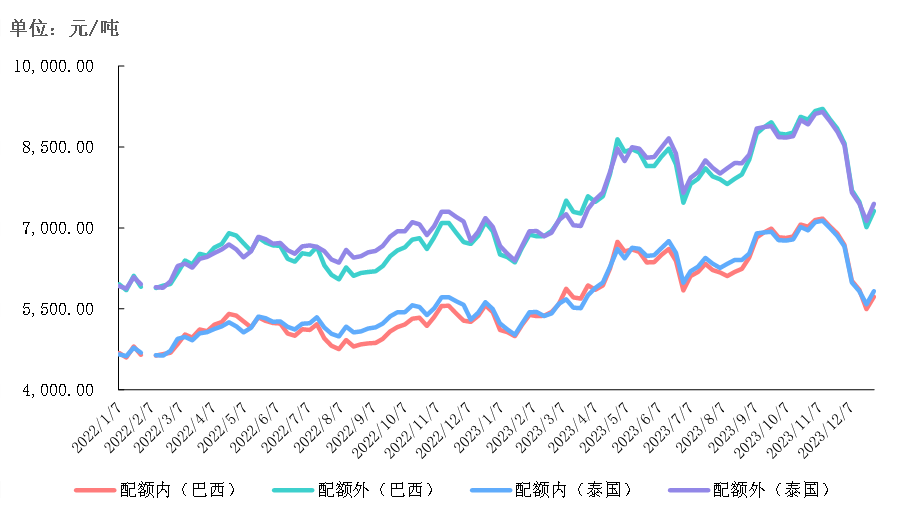

2023年国际糖价大幅上涨,国内糖价虽也有上涨,但涨幅远不及国际糖价,二者间价差被压缩。此外,虽国际海运运费有所回落,但受美元对人民币升值影响,原糖进口加工利润被进一步压缩。

2023年我国食糖进口配额(进口关税15%)稳定在194.5万吨,进口价格利润尚能保持为正,而配额外原糖进口利润亏损扩大。全榨季配额内原糖进口加工平均利润为564元/吨,较前一榨季减少269元/吨;配额外原糖进口加工亏损1,087元/吨,较前一榨季亏损扩大563元/吨。

图, 进口巴西和泰国原糖加工成本测算(2012-2023)

数据来源:BOABC数据库

数据来源:BOABC数据库利润不佳导致进口量低迷。2022/23榨季我国共进口食糖388万吨,同比减少27%。糖浆、预混粉等形式的产品进口量则继续增长,达到160万吨,同比增幅达到36%。我国食糖出口规模较小,虽2022/23榨季出口同比增长16.61%,但也仅达为18万吨。

图,中国食糖进口量及同比增速(2014/15-2022/23榨季)

数据来源:海关总署,BOABC数据库

5.其他事件

此外,2023年食糖市场还发生许多事件,如国务院表态将支持内蒙古甜菜生产、多地发布糖料/糖业支持政策、中国与巴西达成本币结算协议、国储糖时隔多年再次开拍等等,都影响着中国糖业未来发展进程。

而作为食糖的替代产品,代糖市场同样波云诡谲,阿斯巴甜致癌等级被从3类(致癌程度不确定)上调至2B类(可能对人类致癌)、赤藓糖醇价格大跌及遭遇欧盟反倾销调查、D-阿洛酮糖-3-差向异构酶获批等等,也或多或少对我国食糖产业产生着影响。

6.未来展望

2023/24榨季全球食糖处于紧平衡或略有盈余状态,国内产量有望恢复。4月份巴西进入2024/25榨季,其压榨进度及出口情况将重新成为市场焦点,预计新榨季巴西中南部食糖产量将增至4,260万吨,出口依然保持强劲;北半球受天气影响减弱,产量有恢复预期,供需可能更加宽松。国内方面,截至2月底甜菜糖生产已经结束,甘蔗糖生产正酣,总体预计2023/24榨季我国食糖呈增产状态。

市场总是机会与挑战并存,糖料价格处于高位,糖企效益如何,未来投资又该望向哪边?糖浆和预混粉进口量逐年增长,新榨季又会如何变化?“减糖”风潮下,我国食糖消费又会如何演变?艾格农业近期即将推出《中国食糖产业发展与投资研究报告(2023-2024)》,报告将重点从国内食糖的行业政策、糖料种植、生产、消费、贸易、行业整体运行现状出发,结合国际食糖供需进行系统的分析和梳理,总结并预判国内食糖市场的发展趋势和投资机会,力求客观、准确,为关注中国食糖产业的业界人士提供决策参考,敬请期待!

第一部分 国际糖业篇

1 全球糖市基本稳定

1.1 2022/23年度全球食糖供需变化

1.1.1 全球食糖产量同比减少2.96%

1.1.2 全球食糖消费变化

1.2 2022/23年度全球食糖贸易变化

1.2.1 全球食糖贸易量约6,000万吨,预计下年度贸易量增加近5%

1.2.2 全球食糖出口国集中化程度高,巴西、印度合计出口量占比近六成

1.2.3 全球食糖进口国分散,印度尼西亚和中国处于前两位

1.3 2022/23年度全球食糖价格走势

2 全球主要国家和地区的食糖供求分析

2.1 巴西

2.2 印度

2.3 美国

2.4 欧盟

2.5 泰国

3 2023/24年度全球糖业预测

第二部分 国内糖业篇

4 2022/23榨季中国食糖产业政策分析

4.1 食糖进口关税配额内总量维持在194.5万吨

4.2 云南德宏州推动蔗糖产业高质量发展三年行动计划(2023—2025年)

4.3 广西印发《广西深化糖料蔗良种良法技术推广工作实施方案》,加大对机收推广力度

4.4 广西上调甘蔗收购价,继续执行“首付价格+二次联动价”制度

4.5 中国糖料补贴政策汇总

4.5 国务院将支持内蒙古甜菜稳产

4.6 中国与巴西达成本币结算协议,未来食糖贸易有望更加顺畅

5 2022/23榨季中国糖料作物种植

5.1 甘蔗种植

5.1.1 甘蔗种植面积减少

5.1.2 甘蔗种植高度集中

5.1.3 甘蔗单产水平仍有提升潜力

5.1.4 四大因素制约甘蔗全程机械化发展

5.1.5 甘蔗种植效益较水果差

5.2 甜菜种植

5.2.1 甜菜种植面积大幅下降

5.2.2 内蒙古仍是最大的甜菜产区,但面积减少严重

5.2.3 甜菜机械化生产程度高,但机械化质量较低

5.2.4 中国甜菜的种植效益及竞争作物比较

5.3 中国糖料种植面临的问题及困境

6 2022/23榨季中国食糖生产分析

6.1 中国食糖产量减少

6.1.1 甘蔗糖生产情况

6.1.2甜菜糖生产情况

6.2 压榨糖厂分布及规模

6.2.1中国压榨糖厂数量变化

6.2.2中国压榨糖厂糖料压榨能力变化

6.2.3 中国压榨糖厂其它生产技术经济指标

6.3 中国制糖行业面临的问题及困境

7 2022/23榨季中国食糖贸易及精炼加工分析

7.1 食糖进口量减少,出口量继续增长

7.1.1 食糖进口数量回落

7.1.2 食糖进口来源国集中度增加

7.1.3 中国食糖出口达近年来高峰

7.1.4 中国食糖进出口企业注册地集中度较高

7.2 糖浆和预混粉进出口量均再创新高

7.2.1 糖浆和预混粉进口量破记录,东南亚是主要进口来源

7.2.2 “其他固体糖”是出口主力,出口量亦创新高

7.3 原糖加工产能利用不足

7.3.1 原糖加工产能严重过剩

7.3.2 配额内外原糖加工利润继续恶化

7.4 中国食糖贸易及精炼加工面临的问题及影响

8 2022/23榨季中国食糖消费分析

8.1 食糖消费量分析

8.1.1中国食糖总消费量分析

8.1.2中国食糖人均消费分析

8.2 中国食糖工业消费量变化

8.3 居民消费量变化

9 2022/23榨季中国替代品分析

9.1 淀粉糖分析

9.1.1 2023年中国淀粉糖产量和消费量估算

9.2 甜味剂市场分析

9.2.1 糖精

9.2.2 甜蜜素

9.2.3 阿斯巴甜

9.2.4 安赛蜜

9.2.5 三氯蔗糖

9.2.6 纽甜

9.2.7赤藓糖醇

9.2.8阿洛酮糖

9.2.9甜菊糖苷

10 2022/23榨季中国食糖市场分析及2023/24榨季预测

10.1 中国食糖供求平衡分析及预测

10.1.1 国内食糖供需缺口分析

10.1.2 预计进口量分析

10.2 中国食糖市场价格走势分析及预测

10.2.1 中国国内糖价走势分析

10.2.2 影响中国糖价走势的因素及未来走势变化

第三部分 重点企业运营及行业投资篇

11 上市企业经营状况分析

11.1 中粮糖业

11.1.1 企业基本概况

11.1.2 关键竞争要素

11.1.3 投资动向

11.1.4 经营状况分析

11.2 广农糖业

11.3 粤桂股份

11.4 华资实业

11.5 内蒙古佰惠生

11.6 冠农股份

12 中国食糖行业投资分析

12.1 2022年中国食糖行业重点投资项目汇总

12.2 中国食糖产业投资机会与投资风险分析

12.2.1 行业投资机会

12.2.2 中国食糖行业投资风险分析

艾格农业报告:数十种常规报告,上百份专项报告,帮助您了解农业产业,预测价格趋势。

详细常规报告请点击:http://product.cnagri.com/chanpin.html

详细专项报告请点击:http://product.cnagri.com/baogao.html

详细常规报告请点击:http://product.cnagri.com/chanpin.html

详细专项报告请点击:http://product.cnagri.com/baogao.html

免责声明:

本网内容部分来源于互联网转载,所述内容观点、版权及图片内容与艾格农业无关,如其他问题,我们会第一时间积极配合并协助删除处理!

本文标签:

食糖